Spätestens seit die European Payment Initiative den Einsatz von Request-to-Pay (R2P) erwägt, ist R2P zum Hot Topic geworden. In einem kurzen Factsheet beleuchten Kevin Hampel und Alain Dietrich, um was es geht, auf welchen Regularien es beruht, was Payer und Payee davon haben und weshalb sie R2P disruptives Potenzial zutrauen.

Gastbeitrag – Request-to-Pay – Kevin Hampel und Alain Dietrich

Hintergrundinformationen »Request-to-Pay«

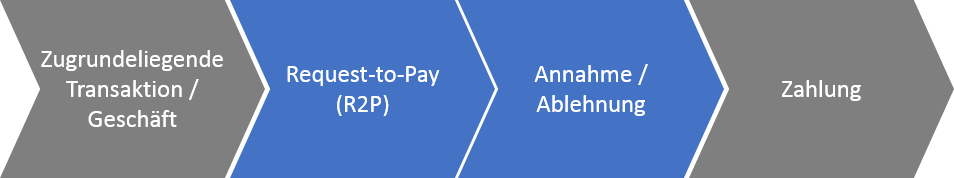

Request-to-Pay (R2P) ist ein neuer „europäischer“ Standard für Zahlungsaufforderungen, der als vorgelagerter Kommunikationskanal bestehende Zahlungsinstrumente ergänzen und damit vereinfachen kann.1

R2P definiert dabei lediglich Regeln und technische Elemente, die es einem Zahlungsempfänger (Payee) ermöglichen, einen Geldbetrag in EURO von einem Zahler (Payer) für eine bestimmte Geschäftstransaktion zu verlangen. Das primäre Zahlungsinstrument für die Zahlung selbst stellt aktuell die SEPA Überweisung dar (SCT/SCT Inst).

Quelle: Kevin Hampel – Alain Dietrich

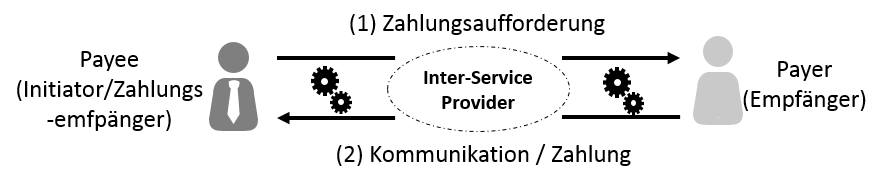

Es handelt sich explizit nicht um ein neues Zahlungsinstrument, sondern lediglich um eine vorgeschaltete Kommunikationsebene (= Request-Layer) zwischen den involvierten Parteien (primär Payee und Payer).

Quelle: Kevin Hampel – Alain Dietrich

Der Zahlungsempfänger übermittelt an den Zahler:

- seine Kontodaten,

- seinen Verwendungszweck,

- den Betrag in EURO für die Zahlung und

- das Zahlungsinstrument, mit dem er bezahlt werden möchte (z. B. SEPA Instant Payments).

Die R2P Zustellung und Interaktion zwischen den Beteiligten erfolgt sofort, z. B. über die Banking-App. Der Zahler kann dabei die R2P akzeptieren oder diese verweigern bzw. ablehnen. Akzeptiert der Zahler den R2P, wird die Zahlung initiiert und ist nicht mehr rückgängig zu machen.

Eine Vielzahl an unterschiedlichen Anwendungsfällen sind für den R2P Abwicklungsprozess möglich:

- Digitalisierte Rechnungs-(kauf)-prozesse (E-Rechnung oder klassischer Rechnungsprozess)

- Online-Handel beim Check-Out (Wallet-/ Remote-Payment Ansätze)

- Physischer Handel am POS (POI)

- Geldüberweisungen zwischen zwei Personen

- Wiederkehrende LS-Aufträge (z. B. Energieversorger, Finanzbehörden)

Abhängig vom jeweiligen Anwendungsfall des R2P können unterschiedliche Verfahren zur Initiierung eines R2P (z. B. NFC im POS-Umfeld oder QR-Code basierte Verfahren im eCommerce) zum Einsatz kommen.

Regulatorik / Rahmenbedingungen

Bereits seit dem Jahr 2016 gibt es Bestrebungen seitens des Regulators und Vertretern der Rechnungsanbieterseite zur Umsetzung eines R2P-Abwicklungsprozesses.2

Eine darauf aufbauende Erweiterung der Zahlungsaufforderung wurde im November 2018 durch das Euro Retail Payments Board (ERPB) in einem Workshop gestartet.

Unter Leitung des European Payment Council (EPC) wurde daraufhin eine Arbeitsgruppe gegründet, um sich mit den Auswirkungen und der Erstellung eines Regelwerks zu befassen. Der Zeitplan des EPC sah dabei nach Abschluss des initialen Regelwerks im Mai 2020, eine anschließende Konsultationsphase des Regelwerks vor, welche bis Ende August dieses Jahres abgeschlossen wurde. Die Überarbeitung und Publikation des finalen Regelwerks, ist aktuell für November 2020 vorgesehen. Offene Diskussionspunkte sind derzeit vor allem noch die Erarbeitung der Datenformate („Implementation Guidelines“), Fragestellungen zum Beitrittsprozess für Marktteilnehmer (z. B. Teilnahme-/ Aufnahmebedingungen) und die Erarbeitung eines Risiko-Management Anhang (RMA), welcher für den Sommer 2021 angestrebt wird.

Technik / Funktionen

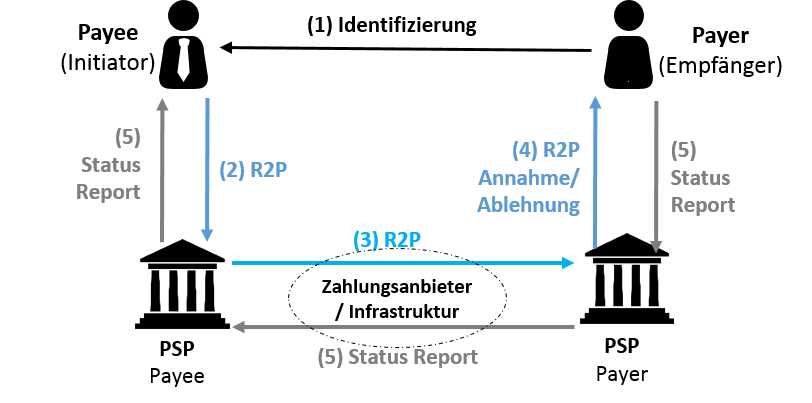

Die Hauptakteure im klassischen R2P-Abwicklungsprozess lassen sich im bekannten 4-Parteien-Modell wie folgt darstellen.

Quelle: Kevin Hampel – Alain Dietrich

Das Abwicklungsmodell orientiert sich dabei primär anhand der involvierten Akteure. Somit sind für die Umsetzung auf Basis der EBA Clearing Infrastruktur drei Ansätze denkbar:

- 4-Parteien-Modell (Payee, Payer & 2 PSPs),

- 3-Parteien-Modell (Payee, Payer & 1 PSP),

- 2-Parteien- oder Direkt-Modell (Payee & Payer).

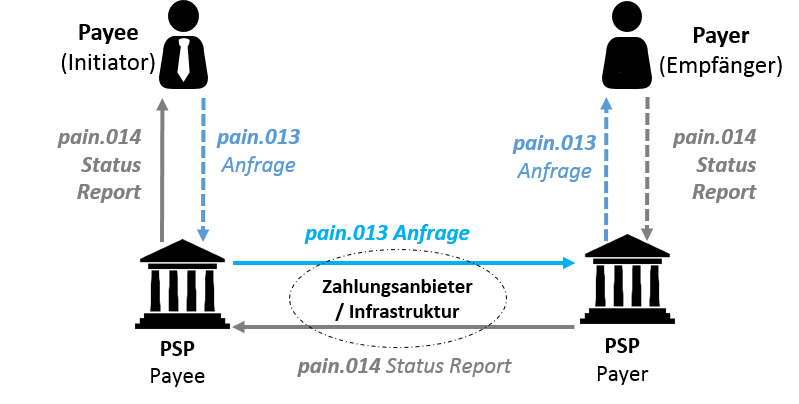

Das aktuelle Regelwerk sieht eine Empfehlung der Abwicklung vor, die mittels dem internationalen Zahlungsverkehrsstandard ISO 20022 umgesetzt werden soll.

Quelle: Kevin Hampel – Alain Dietrich

Für den Nachrichtenaustausch zwischen Payee und Payer können von den jeweiligen R2P Payment Service Providern (PSP) auch andere Austauschformate genutzt werden.

Weitere Funktionen wie z. B. Vorautorisierungen inkl. einer Zahlungsgarantie sind im aktuellen Entwurf ebenfalls bereits vorgesehen. Eine Nutzung von R2P im stationären Handel an einem Kassenterminal oder im Internet bedarf einer eigenen Implementierung.

User Experience (UX)

Die UX aus Sicht des Payer hängt von der individuellen Umsetzung durch den PSP des Payer ab (i.d.R. handelt es sich hier um die kontoführende Bank). Lösungen können z. B. auf dem vorhandenen Online Banking oder auf einer Banking-/Payment-App basieren.

Eine Banking App ohne zusätzlichen Login ermöglicht eine UX, die in Verbindung mit einem NFC-fähigen Smartphone für den Einsatz am POS (Kassenterminal) tauglich erscheint. Bei einem zusätzlichen Login für die App wäre dies nicht gegeben. Online Banking- und App-Lösungen scheinen in jedem Fall für die Initiierung von Zahlungen für Online-Käufe gut nutzbar.

Aus Sicht des Payee bedarf es einer eigenen Implementierung. Diese kann technisch auf vorhandener Terminalinfrastruktur oder bestehenden eCommerce-Payment-Lösungen aufsetzen. Die UX in der Zahlungsinitiierung ist aus Sicht des Payee daher mit gängigen Zahlungsmitteln vergleichbar.

R2P ermöglicht durch die Übertragung zusätzlicher (Kauf-)Informationen unter anderem die Entwicklung neuer und/oder die Digitalisierung bestehender Funktionen und Prozesse mit UX-Vorteilen für alle Akteure.

Neben der reinen UX-Ausgestaltung besteht in Deutschland darüber hinaus noch die Herausforderung der Marktdurchdringung auf Endkundenseite. In Deutschland liegt die Durchdringung der Online-Banking Nutzer bei knapp 60%.3 Die Nutzung mobiler Dienste für die alltäglichen Banking Services sind hingegen etwas geringer mit 58% verbreitet. Ob sich an diesem Umstand durch die Corona-Pandemie in kurzer Zeit etwas verändert, werden die nächsten Monate zeigen.

Sicherheitsstandards und damit die verbundene Sicherheitswahrnehmung lassen sich sowohl für Payer als auch Payee analog bestehender Zahlungslösungen gestalten. Für beide Parteien ist die Verbindlichkeit / Widerspruchsfähigkeit der Abwicklung von besonderer Bedeutung. Hier gelten die Grundsätze des hinterlegten Zahlungsformates (z.B. SCT Inst). Dort fehlen Stornierungs- und Reklamationsfunktionen, wie man diese z. B. für einen falsch eingegebenen Zahlbetrag am Kartenterminal heute kennt.

Strategisches Potential

R2P ist ein weiterer Mosaikstein in der europäischen Zahlungsverkehrsstrategie. Zahlungsformate allein – das gilt auch für SCT Inst – stellen kein Zahlungssystem dar. Es braucht einen alltagstauglichen Zugang und Nutzen, um sich langfristig zu etablieren. Das früher liebevoll als „Gelbling“ bezeichnete Überweisungsformular erfüllt die heutigen Anforderungen auch nicht als digitalisierte Version im Online-Banking. Hier eröffnet R2P neue Möglichkeiten.

In Kombination mit einer guten App-Umsetzung und SCT Inst stellt R2P eine Alternative zum ELV dar. Und dies mit Zahlungsgarantie. Also ein POS- und eCommerce-taugliches Zahlungsmittel. Anders als bei ELV steht der Händlerseite aber noch keine Kontoschnittstelle zur Verfügung – bei ELV die EC-Karte. Händler, PSP und Acquirer hängen hier also noch von einer guten App-Lösung auf Seite der Kundenbank ab.

Im Unterschied zu echten Zahlungssystemen fehlen ein alltagstauglicher Rückabwicklungsprozess (Reklamationsprozess) und eine Vergütungslösung für die kontoführende Bank des Payers (Interchange). Folgerichtig ist eine allgemeine Dispute-Lösung Teil der kommunizierten Europäischen Zahlungsverkehrsstrategie.

Bei Interchange-Regelungen ist eine europäische Lösung nicht zu erwarten. Die im Vergleich zu internationalen Kartensystemen fehlenden Transaktionsgebühren könnten diesen Minderertrag jedoch zumindest teilweise auffangen.

Dies könnte der Grund dafür sein, dass sowohl große Handelsgruppen als auch die Europäische Zahlungsinitiative EPI, großes Interesse an einer Kombination aus R2P und SCT Inst zeigen.

Während innovative Challenger-Banken bereits kurzfristig in der Lage sein könnten, entsprechende App-Lösungen umzusetzen, ist mit einer marktrelevanten Verbreitung auf Seiten der etablierten Payer-Banken eher in einem mittelfristigen Zeitraum von drei bis fünf Jahren zu rechnen.

Viel entscheidender wird jedoch die Verbreitung auf der Handelsseite sein. Dieser Aspekt hat zuletzt Initiativen wie Monnet oder paydirekt vor größere Herausforderungen gestellt.

Nimmt man die über lange Jahre etwa zu girocard gleichgewichtige Marktdurchdringung von ELV als Maßstab und berücksichtigt die Garantiewirkung von Instant-Payment sowie die eCom-Tauglichkeit von R2P, muss man R2P ein disruptives Potenzial im europäischen Zahlungsverkehrsmarkt beimessen.

1 Derzeit unterstützen 27 Kreditinstitute in Europa die R2P Initiative über die EBA Infrastruktur.

2 Vgl. hierzu das Gesetz zur Umsetzung der Richtlinie 2014/55/EU über die elektronische Rechnungsstellung im öffentlichen Auftragswesen.

3 Vgl. Statista zur Durchdringung von Online- & Mobile-Banking in Deutschland 2019.

Autor: Kevin Hampel

Ist seit über 10 Jahren in den Bereichen Payments, Banking und Cards tätig. Spezialisiert auf die Bereiche Regulatorik, Projekt- & Strategie-Beratung.

Autor: Alain Dietrich

Mehr als 25 Jahre Branchenerfahrung, Führungsarbeit und die Mitwirkung in deutschen und europäischen Gremien bilden die Grundlage für seine Beratung bei Banken und Payment-Unternehmen.

© Copyright 2020. Kevin Hampel, Am Schleifweg 21, 97456 Dittelbrunn und Alain Dietrich, Venloer Straße 143, 50259 Pulheim, Deutschland. Alle Rechte vorbehalten.

Die vorausgegangenen Ausführungen stellen keine Rechts- oder Steuerberatung dar. Alle Meinungsaussagen geben die aktuelle Einschätzung des Verfassers wieder. Alle Meinungen können ohne vorherige Ankündigung geändert werden. Für die Richtigkeit, Vollständigkeit oder Angemessenheit der folgenden Ausführungen oder Einschätzungen wird keine Gewähr übernommen. Eine Haftung der Verfasser für direkte oder indirekte Schäden aus der Nutzung der Inhalte des Dokuments ist ausgeschlossen.

Photo by Brooke Lark on Unsplash