Wie in meinem Artikel “Wie nützlich sind Chatbots bei der Kundenberatung – ein erster Selbsttest” versprochen, habe ich mich bei verschiedenen Geldinstituten auf die Suche gemacht. Das Ergebnis hat mich doch sehr erstaunt.

Die Frage, die ich den jeweiligen Chatbots stellen wollte war: “Hallo ich möchte gerne Geld anlegen. Natürlich möglichst gewinnbringend. Was können Sie mir empfehlen?” Und hier meine erstaunliche Ausbeute:

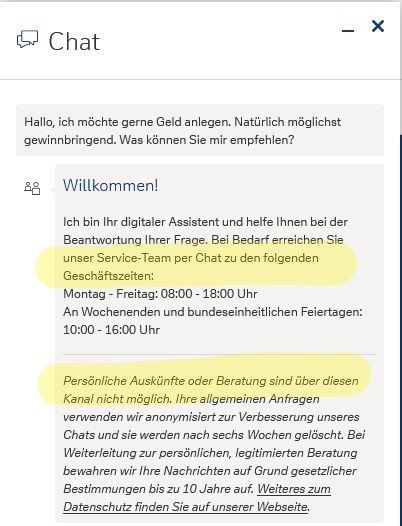

Nur während der Geschäftszeiten oder vielleicht auch gar nicht?

Insgesamt habe ich mir stichprobenartig zwölf Banken angesehen und ich hätte es nicht gedacht, acht Geldinstitute bieten keinerlei Chatmöglichkeit, egal zu welchem Thema. Hier stehen außerhalb der Log-in-Bereiche tatsächlich nur die ganz klassischen Wege zur Verfügung:

Auch beim Thema Beschwerdemanagement wurde ich hier nicht fündig, bestenfalls gab es ein Formular, das ich hätte ausfüllen können. Wie es aussieht, wenn man als Kunde eingeloggt ist, konnte ich leider nicht testen.

Bei der Deutschen Bank bekam ich die Auskunft, dass ein Chat nur während der Geschäftszeiten beziehungsweise an Wochenenden und Feiertagen von 10-16 Uhr angeboten wird, mit dem Hinweis, dass persönliche Auskünfte oder Beratung über diesen Kanal nicht möglich sind. Bei der DEKA war der Service Chat “zurzeit nicht verfügbar”.

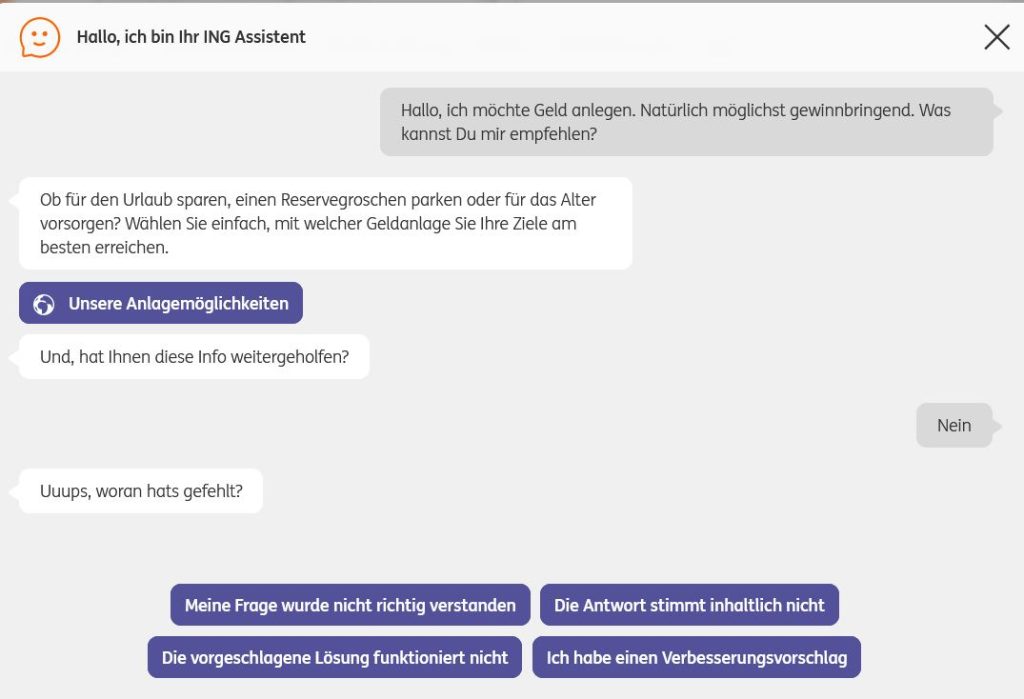

Hier werden Sie beraten?

So blieben noch zwei übrig. Hier meine magere Ausbeute:

Die ING war tatsächlich die erste Bank, bei der ich es versucht hatte und siehe da, es gibt einen Chat. “Hallo, ich bin Ihr ING Assistent” wurde ich freundlich begrüßt. Also stellte ich meine Frage nach einer empfohlenen Geldanlage. Aber die Antwort war leider nicht sehr erhellend. Einzig der Link zu den Angeboten auf der Website wurde mir angeboten:

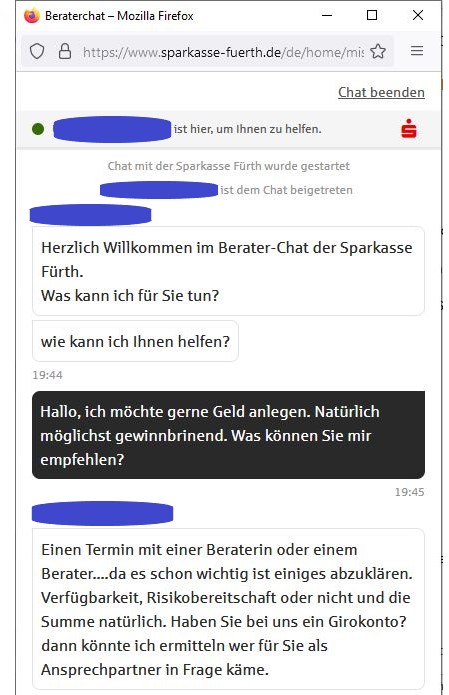

Das war es nur noch einer – die Sparkasse

Hier war ich tatsächlich mehr als positiv überrascht. Wie man im Chatverlauf lesen kann, habe ich meine Frage um 19.45 Uhr gestellt und man glaubt es kaum, es war eine persönliche Beraterin, deren Name mir auch angezeigt wurde, online. Und sie gab sich richtig Mühe:

Ich verstehe natürlich, dass es im Chat keine seriöse Beratung geben kann, aber hier fühlte ich mich tatsächlich abgeholt. Zum einen war ich mehr als angenehm überrascht, dass mir keine KI, sondern ein Mensch geantwortet hat, zum anderen hat sie mich auf eine charmante Art und Weise auf ein Angebot auf der Homepage aufmerksam gemacht. Ich finde, sie hätte es nicht besser machen können. Auch die Erklärung warum ich hier kein direktes Angebot bekomme, war einleuchtend und vor allem nicht belehrend.

An dieser Stelle habe ich aber natürlich eine Frage an unseren Hybridbanker:

Der Einsatz von Chatbots bei Banken war bei meiner Stichprobe sehr überschaubar. Dennoch bin ich überzeugt, dass KI den Kunden auch bei Geldinstituten einen Mehrwert bringen kann. Wie schätzt Du das ein und wo siehst Du das größte Potenzial?

Für die Antwort habe ich mit Chat.consensus.app “gesprochen”.

Hier mein Fazit daraus:

Die Verwendung von Künstlicher Intelligenz (KI) für Anlageberatung in Banken stellt mehrere regulatorische Herausforderungen dar. Zum einen muss sichergestellt werden, dass die KI den regulatorischen Zielen wie Marktsicherheit, Verbraucherschutz und Markintegrität entspricht. Besonders problematisch ist dabei der Schutz finanzieller Konsumenten, da der derzeitige rechtliche Rahmen nicht ausreichend Schutz bietet. Dazu zählen auch Risiken durch systemische Fehler und Marktmanipulationen, die durch algorithmisches Handeln entstehen können.

(Lee, 2019)

Um KI-Anlageberater positiv bei den Nutzern zu positionieren, sollten meiner Meinung nach unbedingt folgende Strategien berücksichtigt werden:

- Transparenz und Nachvollziehbarkeit: Die Entscheidungsprozesse der KI sollten für die Nutzer klar und nachvollziehbar sein. Dann das schafft Vertrauen und erhöht die Akzeptanz.

- Datenschutz und ethische Überlegungen: Der Schutz der persönlichen und finanziellen Daten der Nutzer muss oberste Priorität haben. Ethische Grundsätze in der Programmierung und Anwendung der KI sollten klar kommuniziert werden.

- Benutzerfreundlichkeit und Zugänglichkeit: Die Schnittstellen sollten so gestaltet sein, dass sie auch für Nutzer ohne technische Vorkenntnisse leicht zu bedienen sind. Dies fördert die breite Akzeptanz der Technologie.

- Regulatorische Compliance und fortlaufende Anpassung: Es muss sichergestellt werden, dass die KI-Anwendungen ständig den aktuellen gesetzlichen Anforderungen entsprechen und flexibel genug sind, sich an neue Regulierungen anzupassen.

Wenn diese Aspekte und Strategien sorgfältig beachtet und umgesetzt werden, steht meiner Meinung nach einer erfolgreichen Implementierung nichts im Weg. Allerdings ist es noch ein gutes Stück Weg, bis Nutzer KI-Anlageberater positiv wahrnehmen werden, zumal vor allem noch das Vertrauen in die Maschine fehlt.

Wir bleiben dran

KI und Chatbots bei Banken – ein spannendes Thema mit Ausbaupotenzial. Oder wie seht ihr das? Lasst uns gerne in den Kommentaren darüber diskutieren.

Ansonsten bleiben wir natürlich an dem Thema dran und werden euch auf dem Laufenden halten.

Herzliche Grüße

Ursula Jarosch und Oliver Putz

Eure Hybridtexterin und der Hybridbanker

Titelbild: Image by Mohamed Hassan from Pixabay